相続税の申告期限は10か月以内

相続税の申告と納税には相続発生から10か月以内という期限があります。まずは、できる限り早めに準備を開始することが大切です。期限が分かっていたのに、あっという間に申告期限が迫り、必要書類の準備が間に合わなかった・・・というケースもございます。期限を超えてしまうとペナルティが課されますので、早めに必要書類などのご準備始と税理士への相談をスタートしてください。

期限3ヶ月という誤解のナゾ

稀に相続税申告=納税期限を「3カ月」では?という質問をいただきます。これはちょっとした誤解から生まれた疑問と言えます。あくまでも通常の申告期限は10か月です。では、なぜこの3ヶ月の誤認が生まれるのか?それは故人に借金があった場合に行われる相続放棄の期限が3ヶ月だからです。通常相続と相続放棄の期限が混同されているのです。通常の申告期限は10カ月、借金があるケースでは3ヶ月となる場合もある、と覚えておいてください。

負債の有無を確認することはとても重要

被相続人(故人)が遺族の知らない多額の借金を抱えているケース・・・実はみなさんが考えているよりも多いのです。借金が多額の場合、相続人は相続権を放棄することで故人の借金を返済する義務がなくなります。同時に遺産を受け取ることも不可能になります。

こうした理由から被相続人の「隠れた負債」を漏れなく調べることはとても大切です。ですから、「3か月以内の期限」の勘違いが有効となる場合もあるということです。繰り返しになりますが、相続放棄の申告期限は相続発生後3ヶ月です。もし借金があるケースで3ヶ月を超えてしまった場合はどうなるのでしょう?この場合、自動的に「単純承認」となり、被相続人の遺した「プラスの財産」も「マイナスの財産」も相続するということになるのです。

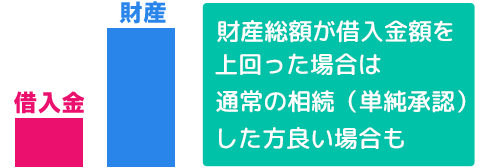

借金額により相続放棄しない方が良い場合も

被相続人に多額の負債がなければ単純承認で問題はありません。一方、負債額が財産総額を上回っていれば相続放棄したほうが合理的な場合があるので早めの確認と判断が必要です。

当然のことですが借金には返済の請求があるはずです。すなわち「債権者」が存在するということです。債権者によっては、意図的に相続放棄可能な3カ月以内には取り立てをせず、あえて3カ月が経過して相続放棄ができなくなった時点で請求を開始する場合も多くみられます。

3カ月以内に被相続人に「隠れた負債の有無を徹底調査する大切さが、ご理解いただけたでしょうか。

【遺言書あり】

この場合。遺言書の記載内容通りに遺産を分割します。自宅に遺言書が見当たらないない場合でも、故人の遺志で公正証書遺言書という形で残している場合があります。この場合は公証役場でその有無を確認することが可能ですから確かめておきましょう。

【遺言書なし】

すべての相続人の合意のもとに遺産の分割割合を決定。合意の証しとして遺産分割協議書を作成します。

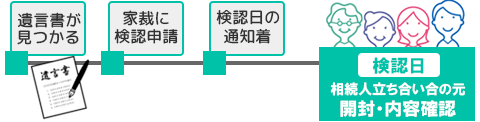

遺言書は勝手に開封しないこと!

自宅等で個人の遺言書が見つかった場合は自分で開封しないでください。なぜなら遺言書はすべての相続人による内容の確認=検認が必要なためです。検認は管轄の家庭裁判所に申請します。申請後に裁判所から各相続人に検認日の連絡が通知されます。検認日当日は、家庭裁判所にて相続人の目前で遺言書の開封と内容の確認がおこなわれます。

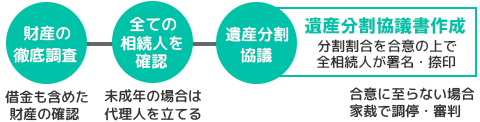

財産の徹底調査

財産を全てリストアップし、内容・金額・評価額を確認します。リストアップの対象はおおよそ次のものと考えてください。

・借金の有無

・自宅不動産(土地・家屋)

・自宅以外の不動産

・預貯金

・株式などの有価証券

・絵画や骨董品などの美術品

・ゴルフ会員権

・生命保険

特に自宅土地に関しては別ページで触れている小規模宅地等の特例という重要な節税対策と関係するので、しっかりと確認する必要があります。不動産の評価額は管轄市町村から発行される固定資産税の課税明細書で確認できます。

相続財産の全ての確認が完了しなければ、遺産分割協議に進むことができません。できるだけ早くすべての財産をリストアップしておくことが肝心です。

全ての相続人を確認

基本は法定相続人となります。

未成年の相続人には代理人を立てる

遺産分割協議にあたっての注意としては未成年の相続人が存在する場合です。未成年は自身で法律行為を行うことができません。そのため代理人を立てることになります。親が法定代理人となるケースもありますが、通常は親も相続人のひとりである場合が多いものです。この場合は親が法定代理人になることはできません。特別代理人という代理者を立てて遺産分割協議に参加することになります。

遺産分割協議

相続財産の確認が完了したら遺産分割協議に進みます。遺産分割協議は相続人が一人でも欠けると成立しませんが、文書・電話・電子メール等の手段でも協議を行うことができます。一つの場所に相続人全員が同時に集合する必要はないのです。遺産分割割合が合意されたら遺産分割協議書を作成します。協議書には相続人全員の署名と捺印が必要です。

協議がまとまらない場合は?

遺産分割協議に参加の意思を示さない相続人がいる場合や協議したものの全相続人の合意が得られない場合もありえます。こうしたケースでは家庭裁判所に調停を申し立てることができます。家裁の調停委員が間に入って遺産分割の調整を行います。調停でも合意が得られない場合は、遺産分割審判という形になります。

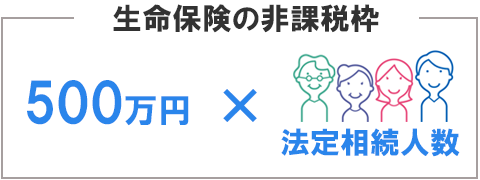

生命保険金は故人が生前に保有していた財産ではありませんが、税法上ではみなし財産として相続税の課税対象となります。ただし生命保険金には一定の非課税枠があることから、節税として保険の活用を考えるべきだと考えます。

これを超えた場合は超えた額だけが課税対象となります。

例えば・・・法定相続人が2人の場合

非課税枠は500万円×2=1,000万円

生命保険金が1,000万円以下=相続税は課税されません。

生命保険金額が2,000万円の場合=非課税枠を超えた1,000万円が課税対象です。

生命保険活用については、詳しくはオーダーメイド節税とは?をご覧ください。

相続のことは相続のプロフェッショナルにまかせる。

相続税節税の近道は、相続に強い税理士とタッグを組むことです。ひと言に税理士と言っても、企業税理に強いタイプや個人商店の節税に長けたタイプなど、力を発揮するシーンはそれぞれです。

相続税に強い税理士は、法的知識はもちろんのこと、不動産のプロとのリレーション、生命保険の活用、そして何よりも相続税実務の経験値によって、その差が生じているというのが現実です。いかにたくさんの相続税対策のアプローチ手法を持つか・・・依頼する税理士によって相続税の納税額に違いが出ることも少なくはありません。

相続税に強い税理士は税務調査対策の経験も豊富です。もし税務調査が行われた場合でも、過去の立ち合い経験を活かした対応ができます。円滑な相続税申告にためにも税務調査対策能力は考慮に入れたいポイントです。

私達が日頃から掲げている「節税のクオリティ」は、節税へのアプローチ手法の数と精密さに支えられています。