相続への課税は、相続人(故人)が亡くなった時点の財産に対して行われます。ですから本当の意味での相続税対策は生前に行うべきものと言えます。では、生前にどの様な対策ができるのか?このページでは、そこにフォーカスを当ててお話したいと思います。

保険に未加入の方は生前対策の可能性が大きい

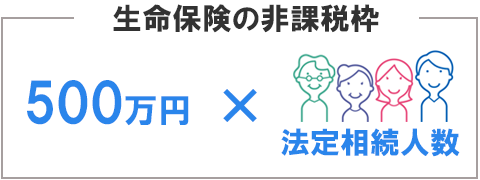

他のページでも触れています様に、生命保険金には非課税枠があります。この500万円×法定相続人数分の金額という生保の非課税枠を活用した生前対策が可能です。

例えば、法定相続人が4人の場合、2,000万円までの生命保険金であれば相続税がかかりません。また、生命保険は受取人の指定が可能であることから、法定相続人とは別の方に遺産を渡したい場合にも活用できます。

特に、現在生命保険未加入の方や相続を考慮していないプランで保険に加入されている方には、節税効果の高い保険のご提案が生きる可能性があります。

生前対策としての保険プランは、その方の条件に応じて異なります。13社の保険会社との連携が可能な石関剛士税理士事務所では、あまたある保険商品からご相談者様に最適な選択することをサポートいたします。

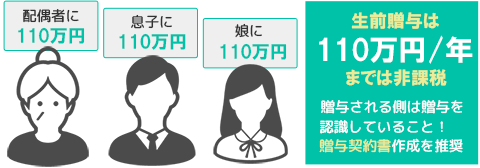

生存時に財産を無償で分与する生前贈与によって、相続税の課税対象財産を減らしておくことができます。

年間110万円以内であれば課税されることなく贈与することができます。

と、ここまでは生前贈与のメリットばかりが見えますが・・・気をつけなければならない点があります。

次のようなケースは生前贈与が税務署に否認されてしまう場合があるので注意が必要です。

・現金で手渡し

・毎年継続して110万円を贈与

・贈与された方に贈与の認識がない

こうした否認のケースを防ぐために、贈与契約書を作成し銀行振込で行うことを推奨いたします。

その他、生前贈与には思わぬミステイクや落とし穴があります。

相続税に強い税理士に相談し生前贈与のプランを立案してもらいましょう。

相続税法上、不動産は預貯金などと比べ課税負担が少なくなる仕組みとなります。それは残された遺族が生活する土地と家屋に対する配慮と言っても良いでしょう。

特に、自宅の土地については、課税対象額を2割まで軽減する小規模宅地等の特例が使えることは重要です。また家なき子特例や地積規模の大きな宅地の評価等、ご依頼主様の条件によって節税効果の高い方法を選ぶことができる可能性があります。そして不動産投資などの節税手法プランも考えられます。

ただし、税務署に認められない不動産投資もありますから、不動産のプロとの連携ができる税理士に事前に相談されることをおすすめいたします。

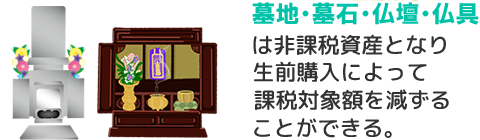

墓地・墓石・仏壇・仏具は相続税がかからない非課税資産です。これを生前に購入することで相続財産を減らすことができます。

親として墓石や仏壇を遺族に負担させるのことは避けたいものです。生前に購入しておけば節税と遺族負担軽減の双方が可能となります。

相続税には、3,000万円+600万円×法定相続人数という基礎控除額があります。

法定相続人は子ども等の親族が該当しますが、養子縁組によって子どもを一人増やし法定相続人を一人加えることができます。養子縁組で法定相続人が一人増えれば基礎控除額枠が600万円増えるわけです。また孫を養子にするというケースも実際にあります。

ただし、法定相続人に含めることができる養子の数には上限があり、実子がいる場合、養子は1人まで。実子がいない場合、養子は2人までとなります。

税理士・石関からのアドバイス

早期の生前対策は認知症対策としても有効

相続税対策は被相続人自らの意思表示によって行う必要があります。もし認知症になってしまったらどうなるか?

認知症の方には意思能力が認められていませんから、契約や押印は無効という扱いとなります。認知症になってしまったら、遺言書の作成や生前の相続税対策はできなくなるとお考え下さい。

法律的には成年後見人の制度もありますが、成年後見人の役割は資産保全が主で、贈与などの生前対策に関与することはできません。

相続税対策をできるだけ早いうちに準備しておくことの大切さが、ご理解いただけるかと思います。